投資信託は、投資初心者でも資産形成しやすいといわれている金融商品です。しかし、投資したいけどリスクが怖いという人も多いのではないでしょうか。

そんな方のために、投資信託の基本について2回にわたって説明していきます。後編の今回は投資信託を買うまでのステップを見ていきながら、

①投資信託の基本用語、②投資信託のタイプ、③投資信託の手数料

について解説します。

投資信託を始めたい人のやっていいこと・悪いこと(前編)はこちら

目次

投資信託に関係する3つの機関

前編でも少し触れましたが、投資信託に関係する機関は3つあります。

それぞれがどのような機能を果たしているのか詳しく見ていきましょう。

販売会社(販売金融機関)

証券会社や登録金融機関等、投資信託の販売に関する業務を行う会社のことをさします。

投資信託の投資家の窓口になるところで、投資家ごとの口座を管理し、投資信託の販売や換金、分配金・償還金の支払いなどを行います。例)野村證券やSBI証券、楽天証券など

運用会社(投資信託会社)

集めたお金をどこにどうやって投資するのか考え、その投資の実行をお金を管理している信託銀行に指示するのが運用会社です。

販売会社は、商品の販売のみですが、実際に投資信託(ファンド)を作り、経済・金融情勢などに関するさまざまなデータを収集・分析し、信託財産をどこにどうやって投資するのか考えているのは運用会社になります。

現在は、販売と運用を兼ねている会社もあり、直販会社といわれています。例)野村アセットマネジメント株式会社、日興アセットマネジメント株式会社、さわかみ投信株式会社

受託銀行(信託銀行)

投資家から集めたお金はひとつにまとめられ、資産管理を専門とする信託銀行に保管してもらいます。

信託銀行は運用会社からの運用の指示に従って、株式や債券などの売買や管理を行います。その際、投資家から集めた信託財産は自社の財産とは区別して保管・管理(分別管理)されます。

したがって、信託銀行が破綻したとしても、投資家の信託財産に影響はありません。投資信託は、破綻時の基準価額で解約されるか、もしくは他の信託銀行に信託財産が移管されれば、投資家はそのまま保有することができます。

このように、投資信託は販売・運用・資産の保管などの業務を行う機関がそれぞれ独立しています。流れとしては、以下の図のようになります。

投資信託を買うまでに必要な5STEP

ここからは投信信託を実際に買うまでのステップを見ていきましょう。購入までに必要なステップは以下の5つです。

1)取引で出てくる言葉を理解する

2)証券口座を開く

3)2種類の利益を確認する

4)かかるコスト(手数料)を理解する

5)商品のキーワードをチェックする

順を追って説明していきます。

STEP1:取引で出てくる言葉を理解する

まずは投資信託の全体を理解するためにも、取引で出てくる基本的な言葉を理解しておきましょう。

目論見書(もくろみしょ)とは?

商品を買うときに読むことが義務づけられている商品説明書のことです。有価証券を販売する場合は、必ずこれを作成し、投資家に交付しなければなりません。目論見書には以下の2つの種類があります。

交付目論見書

金融商品取引法において、投資信託を購入しようとする投資家に交付することが義務付けられている目論見書のことです。

請求目論見書

投資家からの請求が合った場合に交付することが義務づけられている目論見書のことです。交付目論見書はやや記載内容が簡単であるのに対し、請求目論見書はかなり細かい点まで記載されています。

運用報告書(うんようほうこくしょ)

投資信託の決算時に交付される通知表のことです。原則的に投資信託の決算を迎えるごとに作成され、投資信託を保有している投資家に交付されます。

個別元本(こべつがんぽん)

投資に使った元手のこと=買った価額のことです。

基準価額(きじゅんかがく)

今現在の価値のことです。今の利益=基準価額ー個別元本となります。

2種類の分配金(ぶんぱいきん)

分配可能原資とよばれる資金の中から、決算の後に、投資家に直接に支払われる金額のことです(支払われない場合もあります)。税金がかかるか、かからないかで「普通分配金」と「元本払戻金(特別分配金)」に分けることができます。

普通分配金

投資で利益が出たときにもらえるお金(課税対象)のことです。

元本払戻金

投資で利益が出てないときにもらえるお金(課税対象とはならない)のことです。

決算日

分配金をもらう権利が得られる日のことです。

STEP2:証券口座を開く

投資信託を購入するためには、まず販売金融機関に口座を開設する必要があります。主な開設先は、証券会社、銀行、または投資信託会社の直接販売があります。販売金融機関は、現在では購入上の良い条件が揃っているインターネット証券会社がおすすめです。理由をいくつか以下に挙げます。

コストが安い

一般的に証券会社や銀行が販売金融機関の場合、購入手数料がかかります。購入代金に対して2%程度ですが、購入金額が大きくなったり、購入・解約の回数が増えたりすると、この2%が効いてきます。インターネット証券会社の場合、多くの取引商品で購入手数料を取らない「ノーロード型」を採用しています。

品揃えが豊富

インターネット証券会社はかなりの商品本数を取り扱っています。選ぶのが大変という意見もありますが、品揃えがなかったら、そもそも選びようがありません。しっかりと選び方を学んだうえで、豊富な選択肢から最適なものを選ぶようにしましょう。

口座の種類

証券会社を決めたら、口座を開設します。

このときに、「一般口座」と「特定口座」といずれかの口座を選ばなくてはいけません。言葉の雰囲気だけでは、一般口座を選びそうになるかもしれませんが、一般口座を選ぶメリットはまったくないので、特定口座を選んでください。

特定口座はさらにふたつに分かれます。

源泉徴収あり、となしです。これは税金の払い方の選択で、株式投資で利益をだした場合は、譲渡益も配当金も約20%の税金をとられます。

その納税手続きを証券会社が代行してくれるのが源泉徴収ありで、自分でするのが源泉徴収なしです。

源泉徴収ありのほうが手間はかからないものの、利益が20万円であれば納税する必要ないところを、自動的に納税されてしまうので、最大で4万円ほど損してしまうことになります。

ただ、納税の手続きはなかなか面倒なものなので、初心者の人には源泉徴収ありがおすすめです。

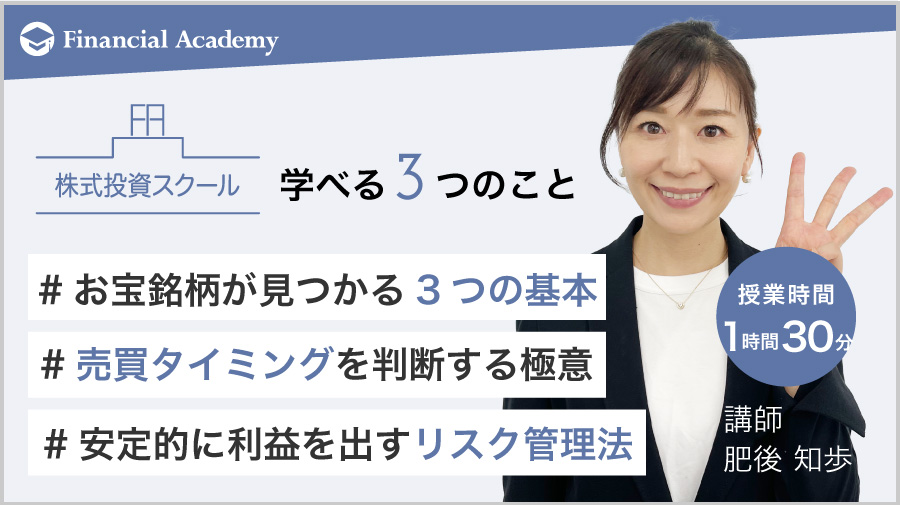

STEP3:2種類の利益を確認する

投資信託からから得られる利益は2種類あります。

1つ目はインカムゲインといいます。

インカムゲインは保有することで得られる、配当や優待による利益のことです。2つ目はキャピタルゲインといいます。

キャピタルゲインは投資した対象を売却することによって得る利益のことです。

STEP4:かかるコスト(手数料)を理解する

投資信託にかかるコスト(手数料)は3つあります。

購入時手数料

投資信託を買う時に支払う手数料のことで、入口コストともいわれています。

手数料率は購入価格の0〜3%です。上記でも説明したとおり通常の金融機関では2%程度かかりますが、ネット証券は購入時手数料がなかったり、率が低いところが多いです。

運用管理費用(信託報酬)

保有コスト(持っているときにかかる費用)です。

投資信託を持っている期間中に、毎日支払われる費用です。これはファンドによって差があり、保有しているファンドに対して年率約0.05〜3%が発生します。

信託財産留保額

投資信託を解約する際に投資家が支払う費用のことで、出口コストともいわれています。

別途投資家が支払うのではなく、「基準価額に対して何%」といった計算式に基づき、解約代金から差し引かれます。

一つケースを挙げます。100万円で買った投資信託が1年で5%(5万円)値上がりました。年間手数料は資産残高の2%の場合、資産残高はいくらになるでしょうか。この場合、資産残高は103万円です。運用管理費用は個別元本にかかってきます。※税金は考慮してません。

商品のキーワードをチェックする

国内で設定・運用されている投資信託の本数は、6,000本を超えています。一つ一つを吟味する前に、まずは投資信託協会が定めている「商品分類」で違いをチェックします。すべての投資信託(ファンド)は、すべてこの商品分類のいずれかに属しています。

| 単位型・追加型 | 単位型・追加型 |

|---|---|

| 投資地域 | 国内、海外(先進国)、海外(新興国)、個別国など |

| 運用対象 | 株式、債券、不動産(リードなど)、商品(コモディティ)、ヘッジファンドなど |

| 運用方針 | アクティブ型・パッシブ型など |

| 上場・非上場 | 上場・非上場 |

| 分配方式 | 分配金受取型、再投資型など |

この「商品分類」「属性区分」は請求目論見書で確認することができます。

請求目論見書は、その投資信託を運用している投資信託会社のホームページからダウンロードすることができます。

商品についての詳細はここでは割愛しますが、分類をチェックしたあとは、個別商品の内容を吟味した上で選択をする必要があります。

商品を選ぶにはコツが必要になりますので、しっかりと勉強してから購入するようにしましょう。